안녕하세요.

오늘은 올해에도 어김없이 찾아온 종합부동산세 납부기간에 맞추어 종합부동산세에 대해 알아보겠습니다.

◈종합부동산세

종합부동산세는 과세기준일(6월 1일) 현재 국내에 소재한 재산세 과세대상인 주택 및 토지를 유형별로 구분하여 인별로 합산한 결과, 그 공시 가격 합계액이 각 유형별로 공제금액을 초과하는 경우 그 초과분에 대하여 과세되는 세금입니다.

1차로 부동산 소재지 관할 시·군·구에서 관내 부동산을 과세유형별로 구분하여 재산세를 부과하고,

2차로 각 유형별 공제액을 초과하는 부분에 대하여 주소지(본점 소재지) 관할 세무서에서 종합부동산세를 부과합니다.

| 과세대상 자산 | 공제액 |

| 주택 (아파트,다가구 및 단독주택 등) |

6억 원 (1세대 1주택자 11억원) |

| 종합합산 토지 (나대지, 잡종지) |

5억 원 |

| 별도합산 토지 (상가,공장,부속토지 등) |

80억 원 |

국세청으로부터 고지되는 종합부동산세는 매년 12월 1일부터 12월 15일까지 납부하여야 하며, 납세 고지서에 기재된 국세 계좌 또는 가상계좌 이체를 통해 편리하게 납부하실 수 있습니다. 또한 홈택스, 손택스 앱을 통해서 납부하거나 납세고지서로 금융기관에 직접 납부 가능합니다.

1. 홈택스 > 신고/납부 > 세금납부 > 국세 납부 > 납부할 세액 조회 후 납부

2. 손택스 > 신고/납부 > 국세 납부 > 납부할 세액 조회 후 납부

국세청

국세청

www.nts.go.kr

◈분납 신청 안내

종합부동산세 납부 세액이 250만 원을 초과하는 경우, 납세자의 선택에 의해 분납이 가능합니다.

| 납부할 세액 | 분납 가능 금액 |

| 250만 원 초과 500만 원 이하 |

250만 원 차감 금액 |

| 500만 원 초과 | 50/100 이하 금액 |

관할 세부서 또는 홈택스와 손 택스에서 편리하게 분납 신청이 가능하고, 홈택스에서 납부서 출력이 가능합니다.

분납 기간 : 이자상당 가산액 부담 없이 6개월까지 가능

분납 대상자는 분납신청 후 전체 고지세액에서 분납 신청 세액을 차감한 금액을 당초 고지서에 기재된 국세 계좌 또는 가상계좌를 이용하여 납부할 수 있습니다. 또한 6개월 후 세무서에서 발급하는 고지서에 따라 분납 신청 금액을 납부하실 수 있으며, 분납 기간 중에도 납부가 가능합니다.

◈납부유예 신청

납세 담보를 제공하여 종합부동산세 납부 시점을 주택의 양도, 증여, 상속 등 사유 발생 시까지 유예할 수 있습니다.

※종합부동산세 납부 유예 신청 조건 및 대상

- 1세대 1 주택자(일시적 2 주택 등 특례 적용으로 1세대 1 주택자로 보는 납세자 포함)

- 만 60세 이상 이거나 주택 보유기간 5년 이상

- 직전 과세기간의 총급여가 7천만 원 이하이고, 종합소득금액이 6천만 원 이하

- 해당 연도 주택분 종합부동산 세액이 100만 원 초과

※신청방법

- 관할 세부서에 방문하여 신청

※신청 기간

- 납부기한 3일 전

※납부유예 신청 시 주택분 종합부동산 세액에 상당하는 담보를 제공해야 합니다.

※담보의 종류 및 필요서류

| 담보의 종류 | 필요서류 및 준비물 |

| 토지, 건물 | 인감도장, 인감증명서 2부 |

| 금전, 유기증권 | 공탁수령증 |

| 납세보증보험증권, 납세보증서 | 보험증권, 납세보증서 |

종합부동산세 고지내용이 사실과 다르거나 합산배제, 특례 신고를 못한 납세자는 납부기한까지 자진신고, 납부할 수 있으며 납세자가 상세한 과세물건 내역 및 세액을 홈택스를 통해 확인할 수 있도록 조회서비스를 제공하고 있습니다.

◈국세 납부 홈페이지 주소

https://www.cardrotax.kr/

www.cardrotax.kr

국세청 홈택스

hometax.go.kr

금융결제원 통합납부서비스

납부고객용

www.giro.or.kr

◈종합부동산세 질의 답변 주요 사례

지금부터는 국세청에서 발행한 종합부동산세 주요 질의응답 사례를 소개해 드립니다.

Q : 종합부동산세 과세기준일(6.1.) 현재 조정대상지역이었으나, 고지서 발송 전에 조정대상지역에서 해제된 경우 적용세율은?

A: 종합부동산세는 매년 과세기준일(6.1.) 현재를 기준으로 주택 수 및 조정 대상지역 여부를 판단하여 세율을 적용합니다.

Q : 일시적 2 주택 특례에 해당하는 경우 어떤 혜택이 있나요?

A : ’ 21년 귀속분까지는 일시적 2 주택자의 경우 2주택자로 보아 1주택자에게 적용되는 혜택을 받을 수 없었으나, 세법 개정으로 ’22년 귀속분부터는 납세자가 특례를 신청하는 경우 1주택자로 보아 종합부동산세 계산시 기본공제(11억원)와 세액공제* (최대 80%)가 적용됩니다.

Q: 종전주택을 취득한 후 바로 신규주택을 취득하여도 일시적 2주택 특례를 적용받을 수 있는지?

A : 종합부동산세의 경우 종전주택을 양도하기 전에 신규주택을 바로 취득하여도 일시적 2주택 특례 대상*입니다.

Q : 일시적 2주택 특례를 적용받고 2년 이내에 종전주택을 양도하지 못하는 경우 불이익은?

A : 일시적 2 주택 특례를 적용받은 후 과세기준일 현재(’ 24.6.1.) B신규주택 취득일로부터 2년 이내에 A종전주택을 양도하지 못하는 경우에는 경감받은 종합부동산 세액을 추징합니다.

Q:부부가 각각 1 주택을 보유하고 있는 경우 적용세율은?

A: 종합부동산세 세율 적용 시 주택 수는 세대 전체의 보유 주택수가 아닌 개인별 보유 주택수로 판정합니다.

Q:자녀와 공동으로 1주택을 보유한 경우 공동명의 1세대 1주택 특례를 적용받을 수 있는지?

A:’ 21년부터 부부 공동명의 1 주택인 경우에는 납세자가 특례를 신청 시 1세대 1 주택자로 보아 기본공제(11억 원) 및 세액공제(최대 80%)를 적용합니다.

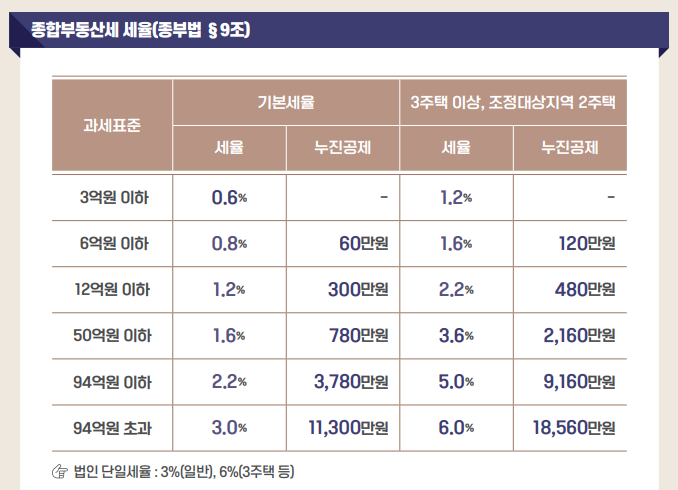

※종합부동산세 세율

다음 포스팅에서는 보유 부동산 자산에 대한 종합부동산세를 계산해 보겠습니다.

'유용한 생활 정보' 카테고리의 다른 글

| 법률정보 및 판례 조회 방법과 생활법령정보 (0) | 2022.12.04 |

|---|---|

| 금융소득 종합과세와 분리과세 (0) | 2022.12.04 |

| 개인연금 종합소득세 사례 (0) | 2022.12.01 |

| 연금소득의 원천징수와 연말정산시 연금소득공제 분리과세 (0) | 2022.11.30 |

| 종합소득세와 개인연금 퇴직연금 사적연금의 과세구간 (0) | 2022.11.28 |

댓글